Stille uken før påske er roligere enn vi er vant til. Utbruddet av Corona-viruset preger verden. Når det gjelder finansmarkedene, så er det store svingninger og usikkerhet for tiden. For tobinvest ønsker jeg å belyse følgende temaer:

- Status portefølje pr 31. mars

- Min investering i Royal Dutch Shell

- Strategi fremover

Status portefølje 31. mars

Porteføljen hadde en høy kontantandel før Corona. Basert på utviklingen de siste ukene er jeg veldig fornøyd med den defensive tilnærmingen som jeg har hatt over lang tid. Den høye kontantandelen ga/gir meg mulighet til å velge nye investeringer nøye. Avkastningen i porteføljen er negativ, men bedre enn verdens børsindekser.

I første kvartal solgte jeg alle aksjene som jeg hadde i årsskiftet. I tillegg byttet jeg ut noen fonds og satset betydelig mer på ETF’er. Alle ETF’ene er IT-relatert.

Jeg kjøpte aksjer i Alibaba, Disney og Microsoft. Til sammen utgjør disse 3, med ca. 6%, kun en liten andel av porteføljen min. Alibaba skal gi meg eksponering mot Kina, noe som jeg ellers ikke har. Disney gir meg eksponering mot media (TV-kanaler) og streaming (Disney+). Rettighetene som Disney har, burde sikre lønnsomheten for fremtiden. Nedsiden med Disney er fornøyelsesparkene, som for tiden er stengt pga. Corona, og sportskanalene. Microsoft har utviklet seg fint på børsen til tross av corona. Likevel vurderer jeg å selge denne posten. Microsoft er inkludert i flere av mine IT-ETF’er og fonds.

Royal Dutch Shell

Investeringen i Royal Dutch Shell var min verste investering i lang tid. Både ift. avkastningen og størrelsen i porteføljen min. Jeg valgte selskapet for å ha en (value-)investering med høyt utbytte. Når alt annet raser ned, skulle jeg likvidere denne posten og investere i vekstaksjer. Dessverre var utviklingen i Shell dårligere enn i typiske vekstaksjer som f.eks. IT. Til slutt valgte jeg å selge Shell med et tap på over 20%. Pga. størrelsen av denne posisjonen tilsvarte dette tapet gevinstene jeg tok i Neste, Lerøy, Sparebanken, DNB Teknologi og iShare Corp Bond.

De siste ukene har jeg diskutert med flere om det er attraktivt å investere i olje eller oljeselskap. Jeg er veldig skeptisk for tiden til tross for at Brent prises rundt 30$/fat.

- De neste månedene vil det være en enorm overkapasitet i markedene.

- OPEC jobber med produksjonskutt, men kontrollerer ikke alle oljeproduserende land (f.eks. USA).

- Pga. corona er det høy usikkerhet ift. økonomisk aktivitet (og dermed transport) de neste månedene.

- Mange selskap/land jobber med å finne mer «grønne» alternativer til olje. Hvorfor skal dem ikke lykkes over tid?

- Jeg kjøper ikke heller aksjer av selskap som driver med kull fordi de har lav P/E og høyt utbytte.

Det vil sikkert være gode trading muligheter i olje for dem som følger markedet tett. Det gjør ikke jeg. Med salget av Shell er jeg foreløpig ferdig med oljesektoren.

Strategi fremover

Som jeg skrevet i Corona-kommentaren min i mars, er hovedutfordringen min å investere kontantandelen. Utfordringen deler jeg i to:

- Hva skal kjøpes?

- Når skal det kjøpes?

Hva skal kjøpes?

Jeg har nå bestemt med å erstatte kombinasjonsfondet Danske Invest Horisont 65 med Danske Invest Global Stockpicking. Støttetiltakene for økonomien verdenover virker for meg fordelaktig for aksjer.

I tillegg leter jeg etter interessante enkeltaksjer som ikke er del av mine ETF’ene. Det kan raskt bli økning i både Alibabab og Disney. Nye enkeltaksjer har jeg ikke på skjermen akkurat nå, men jeg ser alltid etter muligheter.

Det er også aktuelt å øke posisjonen i ETF’en Lyxor Robotics & AI.

Når skal det kjøpes?

Dette er den vanskeligste avgjørelsen for meg. Spesielt når børsen faller eller stiger 5% om dagen og kjøp av fond tar 3-4 dager. Jeg har noen månedlige spareplaner som utføres jevnlig. I tillegg prøver jeg å kjøpe på noen dårlige børsdager, her følger jeg hovedsakelig med på S&P500. Jeg forventer at det blir flere tilbakeslag på børsene også fremover. Selskapsregnskapene for 2. kvartal vil vise dårlige resultater. Det er usikkerhet om viruset kan blomstre opp igjen senere i år. Dette vil i så fall påvirke finansmarkedene betydelig. Derfor er det viktig for meg å ha en viss kontantandel og ikke investere for mye for tidlig.

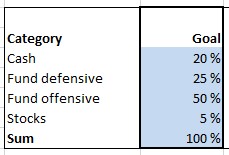

Når jeg reduserer kontantandelen, er jeg bevisst på at også spillerommet for fremtiden blir redusert. Derfor er det viktig for meg å fokusere på aktiva fordeling i porteføljen. Målsettingen for fordelingen gjenspeiler mitt risikosyn på finansmarkedet.

Tiden vil viser om denne perioden er et godt fundament for god langsiktig avkastning. Fortsatt god påske!

Mer info i facebookgruppen tobinvest.