For tiden jobber jeg en del med allokeringen i fonds, aksjer og kontanter. Det er alltid en avveiing for meg mellom risiko (kontanter versus fonds/aksjer), tidsbruk (fonds vs enkeltaksjer), eksponering mot bestemte sektorer og selskap og til slutt hobbyen med å være aktivt i markedet (trading).

Risiko – kontanter vs. fonds/aksjer

Jeg har bestemt for meg selv at kontantandelen skal være mellom 5 og 35% av porteføljen. Med mine siste kjøp i oktober har jeg nå en kontantandel på 25%.

I utgangspunktet justeres kontantandelen fremover gjennom sparing og en trigger som utløser investeringer i eksisterende posisjoner. Triggeren utløses hvis SP500 eller Nasdaq100 er ned 10%, 15% og 20%. Jeg skal da henholdsvis investere 30%, 30% og 40% av kontantandelen (unntatt de siste 5%).

Trading av kortsiktige posisjoner kan påvirke kontantandelen underveis, her har jeg ikke funnet et godt fast system for denne delen. Vurderer å samle en andel av porteføljen på en egen konto for kortsiktige investeringer, men jeg har ikke bestemt meg pr i dag.

Tidsbruk – fonds vs aksjer

Med småbarn og fulltidsjobb er det ikke alltid mulig å følge nok med finansmarkedene. En viss andel fonds i porteføljen skal sikre at jeg er investert i de rette selskapene. Når jeg startet tobinvest bloggen 2019 var målet mitt å følge tett på alle aksjene jeg investerer i. Selv om jeg kun eier tre aksjer pr november føler jeg ikke at jeg er tett på selskapene. Samtidig synes jeg at det er mye mer interessant å kjøpe aksjer i stedet for fonds.

Planen for 2021 er å øke antall aksjer i porteføljen. Da satser jeg på at en analyse ved kjøp og en generell interesse i finansnyheter holder for å få med vesentlige nyheter.

Eksponering mot sektorer og selskap

Jeg ønsker å være eksponert mot Teknologi, Emerging Markets, Health Care og Klima & Miljø. I tillegg en global basisinvestering.

Selskapene jeg investerer i skal jeg forstå.

Aktivt i markedet

Historisk sett har jeg sikkert hatt det beste resultatene fra mine fondsinvesteringene. Det har vært gode handler med aksjer, men også dårlige. Når jeg er ærlig, har jeg aldri investert langsiktig i en aksje. Maksimal har jeg hatt en aksje kanskje i 2-3 år. Dette skal jeg bli bedre på.

Jeg kan tenke meg å bruke ca. 20% til 30% av porteføljen til kortsiktige investeringer. Hovedsakelig anser jeg mine Etf’er og Virtu Financial som kortsiktige investeringer.

Mulig allokering i 2021

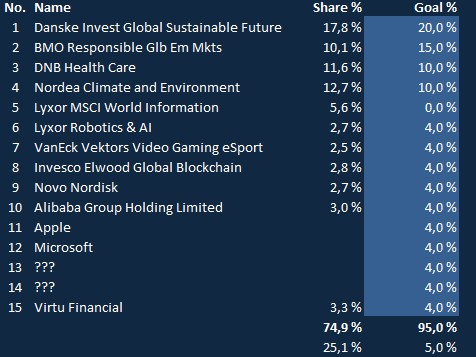

Tabellen nedenfor viser en idé. “Share” kolonnen viser status pr november.

Kortsiktig endring blir da salg av Lyxor MSCI World IT og investering i Apple og Microsoft. I tillegg skal jeg utvide antall posisjoner fra 11 (i dag) til 14 i løpet av 2021.

Målallokering forutsetter 55% investering i aktive fonds.

Rebalansering

Jeg har tidligere skrevet at jeg skal rebalansere 3 ganger årlig – påske, sommeren og jul. Tidspunktene er knyttet til ferieperioder for å kunne fokusere på endringene og revurdere langsiktig allokering. I disse perioder skal jeg revurdere målallokering og gjennomfører handler i samsvar med justeringer i målallokering.

Triggeren som er beskrevet ovenfor utløses uavhengig av rebalanseringstidspunktene og skjer hver gang markedet er tilsvarende ned. Hvilke posisjonere som blir fylt på vil være avhengig av differansen til målallokeringen. Det må være en viss differanse for at omkostninger med å handel ikke utgjør for stor prosentandel av kjøpesum.

I tillegg kommer kortsiktige investeringer. Her ønsker jeg ikke noen faste rammer.

Veien videre

Status i porteføljen pr desember, evt. pr januar vil vise hvilken vei jeg valgte ved reallokering i vinteren. Evt. salg av Lyxor World IT vil ha innvirkning på skatteseddelen enten i 2020 eller i 2021 😉